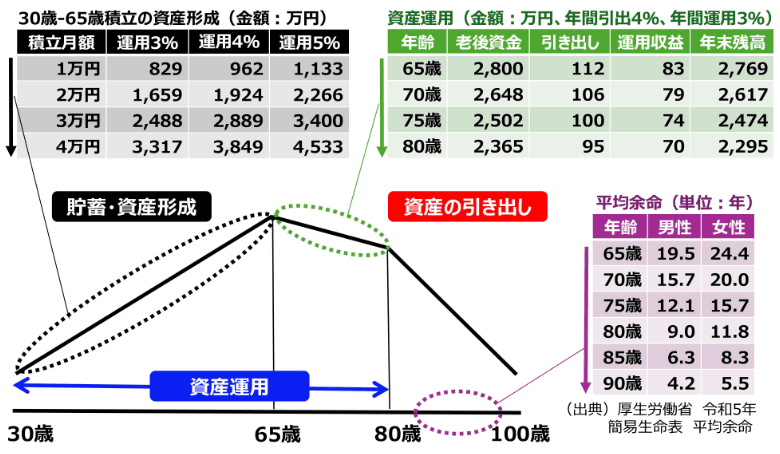

現役時代には「積み立てながら運用」する。退職後には「使いながら運用」する。そして高齢期には「使うことだけに専念する。それぞれのライフステージに適した資産運用の方法を考えましょう。自分に合った最善のスタイルで日々を過ごしましょう。

投資戦略(証券会社、投資対象、複利効果)

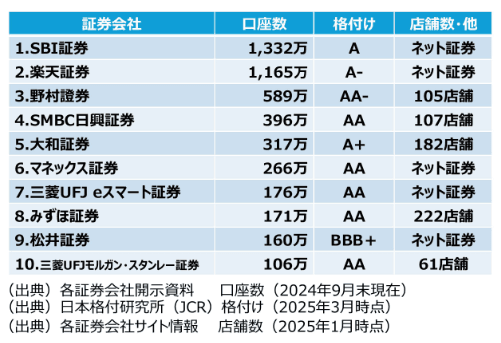

証券会社と比較

日本には2023年時点で約273社の証券会社が存在します。そして個人投資家や法人向けにさまざまな金融商品やサービスを提供しています。その中でも、ネット証券(例:SBI証券、楽天証券など)の普及が急速に進み、オンライン取引が主流となりつつあります。これらのネット証券は、特に若年層や投資初心者の間で人気を集めており、多くの口座数、多彩な取扱商品、そして競争力のある低手数料が主な特徴です。

投資対象と比較

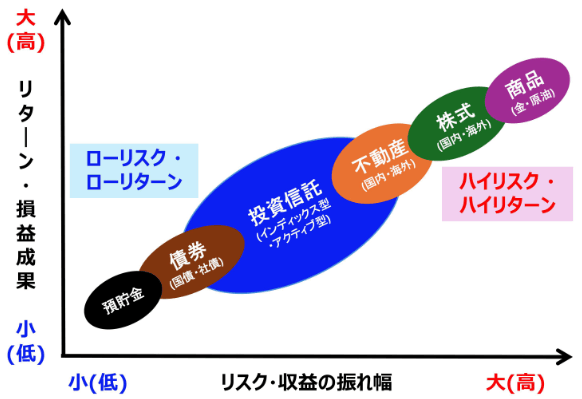

投資対象は大きく以下の5つに分類されます。

- 債券投資: 安定した利息収入が期待できます。

- 投資信託: 専門家による運用が行われるため、初心者にも適した選択肢です。

- 不動産投資: 賃貸収入や資産価値の上昇を狙います。

- 株式投資: 株価の上昇益や配当金を得ることを目指します。

- 商品投資: 金や原油などのコモディティに投資します。

これらの投資方法にはそれぞれ特徴、メリット、デメリット、そしてリスクが存在します。十分に理解した上で、自身のニーズやリスク許容度に合ったものを選ぶことが重要です。

資産運用の複利効果

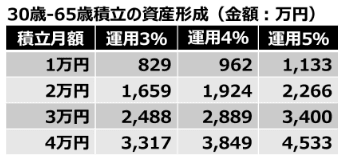

35年にわたる積立による資産形成では、複利効果の力が極めて大きい影響をもたらします。

【資産運用の複利計算式】

A = P × [(1 + r/n)^(n×t) – 1] × (n / r)

各変数の説明:

t:積立期間(年単位)

A:最終的な元本(積立元本と利息の合計)

P:毎月の積立金額

r:年利率(小数で表記、例:3%なら0.03)

n:年あたりの利息計算回数(通常、月次であれば12)

資産運用(現役・退職・高齢ステージ)

ライフステージに適した資産運用

現役時代には「積み立てながら運用」を、退職後には「使いながら運用」を、そして高齢期には「使うことだけに専念」する。それぞれのライフステージに適した資産運用の方法を考え、自分に合った最善のスタイルで日々を過ごしましょう。

最後に

平均寿命や平均余命だけでなく、健康寿命にも配慮したマネープランを立てることを考えましょう。健康であることは、豊かな生活を送るための基盤であり、十分な準備があれば、安心して人生を楽しむことができます。健康と経済の両面から支えるプランが、新しい生活をより充実したものにするでしょう。

コメント